Optioner är en rättighet att vid en viss tidpunkt köpa eller sälja något till ett visst förutbestämt pris. Någon skyldighet för innehavaren att utnyttja optionen finns inte och binder bara den som utfärdat optionen (utfärdaren), till skillnad från ett avtal eller en terminsaffär som ger båda parter samma rättigheter och skyldigheter. Principen är den här:

Du äger 100 aktier i X-bolaget som du lovar att sälja för 10 000 kr en viss dag. Den som får detta erbjudande (optionen) betalar 1 000 kr i premie för sin köpoption. Är aktierna värda mer än 10 000 kr på den bestämda dagen utnyttjar optionsägaren löftet. Annars får du behålla aktierna och tusenlappen du fått för optionen. Vanligtvis kvittas premien mot värdet på aktien och skillnaden mellan parterna utan aktieköp.

En option kan gälla all slags egendom. Vanligast är optioner på aktier och räntebärande papper. Det finns även indexoptioner som gäller index för en viss typ av aktier.

Köp- och säljoptioner är standardiserade för aktier med stor omsättning:

Köpoptioner

En köpoption är ett erbjudande om att köpa en viss aktie vid en viss tidpunkt. Den som utfärdat den har förbundit sig att vid en viss tidpunkt sälja aktierna till ett visst pris. Den s k hävstångseffekten innebär att en ändrad kurs på aktien får större effekt på värdet av optionen än på den underliggande aktien. Optioner kan ge stor chans till bra vinst, men är också en riskabel placering.

Teckningsoptioner (warranter), som oftast har en löptid på mer än ett år, är i praktiken detsamma som en köpoption – ett löfte om att köpa aktier

i ett bolag till en viss teckningskurs. Se även inköpsrätter.

Råd om optioner

Sälj direkt vid kursfall

Om aktiekursen sjunker i stället för att stiga sedan du köpt en köpoption så kan det vara en bättre affär att sälja köpoptionen med förlust än att invänta inlösendagen. Sänkningstakten för en köpoption med en sjunkande aktiekurs blir nämligen större ju närmare lösendagen man kommer. Optionskursen kan då sjunka lika mycket på ett par veckor som under sex månader i början av niomånadersperioden.

Utfärda köpoption

Den som utfärdar en köpoption förbinder sig att när som helst under optionens löptid på begäran sälja aktierna till ett bestämt lösenpris. För denna utfästelse får utfärdaren en premie av den som köper motsvarande köpoption.

Premien är den ersättning utfärdaren får för att han under en viss tid avsagt sig rätten att bestämma när aktien ska säljas.

Vem som helst kan lämna in minst 100 aktier till en fondmäklare för att utfärda en option.

Minska ditt risktagande

Om du är övertygad om att en viss aktie ska stiga är det bättre att köpa köpoptioner än aktier. Då tar du dock en större risk än om du köper aktien. Se exemplet ovan. Men du behöver inte binda upp lika mycket kapital vid en optionsaffär som vid köp av aktierna.

Om du i stället har aktier som du inte tror på kan du i stället för att sälja dem utfärda en köpoption på aktierna. Utöver vad du får vid en försäljning får du då största delen av det pris som någon som tror mer på aktien är beredd att betala för optionen du utfärdat. Att utfärda optioner på detta sätt ger en möjlighet att minska risktagandet för den som äger aktier.

Det innebär också att du kan sälja aktier med en viss rabatt. Aktierna kostar exempelvis 380 kr och du får 30 kr för en köpoption till kursen 360 kr. Om aktierna har sjunkit till 350 kr på lösendagen blir det nollresultat. Du förlorar 30 kr på aktierna, vilket är vad du fått för optionen. Om kursen blir 360 så är din vinst 10 kr.

Säljoptioner

En säljoption är i princip en spegelbild av en köpoption och binder utfärdaren att vid en viss tidpunkt köpa aktier till ett visst pris. Riskmomentet är därför stort då förlusten kan bli mycket stor om kurserna rasar. Spegelbilden är att köparen försäkrar sig mot börsras.

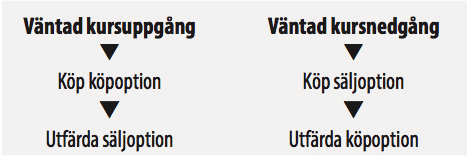

Risken kan reduceras genom att man köper både köp- och säljoptioner. Man sätter då ett tak för förlusten samtidigt som det blir ett tak för vinsten. Denna tabell visar när olika optioner kan användas:

Den som tror på nedgång kan också kombinera olika optioner. Köp t ex en säljoption med högt lösenpris och ställ ut en säljoption med lågt lösenpris. Detta kallas baissespread.

Indexoptioner

En form av indexoptioner är OMX-optioner som baserar sig på ett urval av de mest omsatta aktierna på börsen. Det underlig- gande värdepappret är då en andel i en aktiefond. Optionens värde varierar beroende på värdet av den andelen. Bland indexoptionerna finns det både köp- och säljoptioner, som kan köpas, säljas och utfärdas, enligt principerna ovan.

Råd om optioner

Försäkra aktieportföljen

Om du är osäker på aktiekurserna och inte har råd att riskera att kurserna går ned kan du »försäkra« din aktieportfölj genom att köpa en indexoption.

Exempel: Du har aktier värda 100 000 kr och vill gardera dig mot kursfall den närmaste månaden, utan att sälja aktierna. Du köper då en OMX säljoption, som i exemplet kostar 8 000 kr. Om OMX-index (snittindex för börsens stora företag) sjunker med 9 % får du tillbaka ca 17 000 kr vid optionens lösendag. Din aktieförlust har då kompenserats av optionsvinsten på 9 000 kr. Har aktierna och OMX-index i stället stigit i värde blir optionen värdelös, och har haft ungefär samma funktion som en försäkringspremie.

Ränteoptioner

En ränteoption baseras på rätten att köpa eller sälja en obligation.

Att köpa köpoptioner på räntemarknaden är att satsa på att räntan ska gå ned eftersom optionen ger rätt att köpa en räntebärande obligation till ett förutbestämt pris. Obligationen, som löper med fast ränta, ökar i värde om räntan går ned. Om räntan i stället stiger sjunker i gengäld värdet av köpoptionen. Resonemanget blir omvänt om det gäller en säljoption.

Skatteregler

Skattereglerna för optionerna följer i princip de regler som gäller för underliggande värdepapper. Om optionsavtalet för en aktieoption fullföljs genom köp och försäljning beskattas försäljningen enligt aktiereglerna.

Kapitalförluster är fullt avdragsgilla mot aktievinster, men då krävs att optionen är marknadsnoterad, det räcker inte med att enbart den bakomliggande aktien är marknadsnoterad.

Om optioner av samma slag köpts vid olika tillfällen och en del av dessa säljs måste en genomsnittlig anskaffningsutgift beräknas.

Ränte-, valuta- och råvaruoptioner beskattas på samma sätt som de underliggande tillgångarna. Det innebär att förluster på valutaoptioner är avdragsgilla med 70 %. Marknadsnoterade ränte- optioner är avdragsgilla som ränta.

För en optionspremie beskattas man antingen direkt eller då avtalet avslutas beroende på om löptiden är längre eller kortare än ett år.

Det finns två sorters optioner med olika skatteregler:

- Optionstid högst ett år

Utfärdaren av en option med en löptid på högst ett år beskattas för resultatet av affären först när den avslutas. Utfärdarens eventuella förluster (kvittning eller kontant slutreglering) är alltså avdragsgill fullt ut mot premien.Om affären avslutas med leverans av aktierna (lösen) och en förlust uppkommer på aktieaffären är denna fullt avdragsgill mot premien. Om förlusten är större än premien är skillnaden avdragsgill som aktieförlust enligt reglerna som beskrivs under kapitalförlust − aktier.

Om utfärdandet gäller en säljoption och utfärdaren tvingas köpa den underliggande aktien är förlusten avdragsgill mot premien om aktien säljs vidare det år optionen utfärdades. Annars beskattas hela premien för sig, medan aktieaffären beskattas när aktierna avyttras.

- Options tid mer än ett år (warranter)

Optioner med en löptid på mer än ett år beskattas på i princip samma sätt som aktier på blankett K4.

Om optioner utfärdas beskattas utfärdaren redan det år optionen ställs ut. Om affären fullföljs samma år får utgiften dras av mot premien.Utfärdaren beskattas för skillnaden mellan erhållen premie och de kostnader man har för att fullfölja åtagandet. Det motsvarar i praktiken slutregleringslikviden, d v s skillnaden mellan lösenpris och pris på slutdagen.

När utfärdaren tvingas köpa på grund av en säljoption är en förlust avdragsgill mot premien bara om förlusten uppkommer senast det beskattningsår då premien tas upp till beskattning. En kapitalförlust får alltså kvittas mot premien. Kravet är att försäljningen på grund av optionen respektive avyttringen av egendomen som köpts på grund av optionen sker samma år som den utfärdades.